Ya sea por la cerca blanca o las ventajas de la construcción de lujo que te llamaron la atención, comprar una casa por primera vez puede ser tan emocionante como abrumador. Llena de formularios, contratos y montones de papeleo. Sin mencionar que es una compra considerable.

En estos días, la mayoría de los compradores de vivienda primerizos son millennials, según la Asociación Nacional de Agentes Inmobiliarios (NAR). Y desde 2002, estos compradores primerizos representan la mitad de todas las hipotecas de viviendas cada año, según el Consumer Financial Protection Bureau (CFPB).

Y ahí está esa palabra crucial: hipoteca. La gran mayoría de los compradores de viviendas, sean o no nuevos, no pueden permitirse comprar una vivienda directamente. Y, por supuesto, no es tan sencillo como pedir un préstamo; comprar una casa implica mucho más que simplemente sacar una hipoteca para pagarla.

Frente a casi la mitad de todos los compradores de viviendas que buscan propiedades por internet como primer paso, sólo un pequeño 12 por ciento investiga primero el proceso de compra de una vivienda, según el mismo estudio del NAR.

Por lo tanto, no es extraño que uno de cada cinco compradores de vivienda encuentre desalentador los pasos del proceso de compra de una vivienda, informa NAR.

Para ayudar, CentSai ha creado esta lista de verificación definitiva para la compra de viviendas solo para ti. Nuestra guía completa se asegurará de que estés preparado para aventurarte en tu viaje de compra de vivienda.

Paso 1: Haz un presupuesto para tu hipoteca

Curiosamente, el primer paso NO cómo encontrar tu vivienda ideal. El hecho de que la glorieta en un patio trasero sea idéntica a la que anhelabas cuando eras niño, no significa que realmente puedas permitirte el lujo de tenerla. Primero, analiza detenidamente tus finanzas y averigua cuánto puedes llegar a pagar por la vivienda. La Comisión Federal de Comercio (FTC) tiene una hoja de trabajo fácil de usar para comparar hipotecas y otros costos de compra de vivienda.

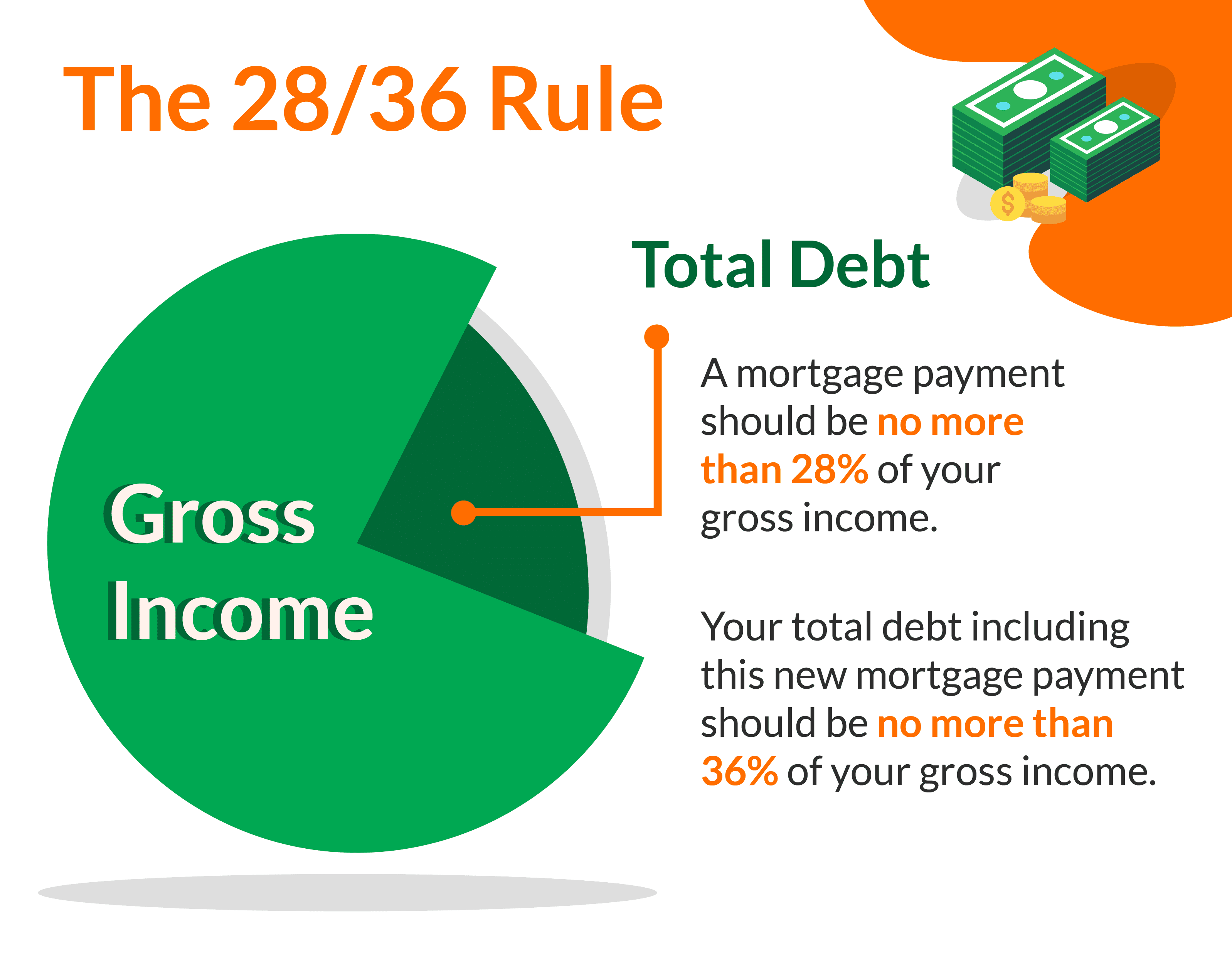

Aunque existen muchos recursos para ayudarte a calcular cuánto de una hipoteca tendrás que afrontar en tu futuro (y en el de tu cónyuge, si corresponde), un punto de referencia común de cuánto puedes pagar por la hipoteca proviene de una vieja regla que los bancos usaban para calificar a los solicitantes: la regla 28 / 36.

Esta regla, que establece los límites máximos para la aprobación de préstamos convencionales en muchos prestamistas, dice que tu obligación hipotecaria (principal, intereses, impuestos y seguro) no debe ser más del 28 por ciento de tus ingresos brutos y tu deuda total, incluida la nueva hipoteca, no debe exceder 36 por ciento de tus ingresos brutos.

Dependiendo de tus otras obligaciones, como la necesidad de ahorrar para objetivos a largo plazo, la cantidad real que pides prestada idealmente debería ser menor que la cantidad por la que podrías obtener la aprobación.

Y no sobrepasar tus límites es esencial, ya que cuanto más altos sean tus pagos hipotecarios mensuales, menos dinero tendrás para reservar para la jubilación o la educación de tu hijo, por ejemplo.

Recuerda: La asequibilidad de la vivienda no se limita a la cantidad de hipoteca que tendrás. Hay muchos otros costos que quizás no hayas tenido como inquilino. Considera el mantenimiento de la casa: ¿necesitarás una cortadora de césped, un quitanieves o simplemente una pala, o un servicio de jardinería? Piensa en el transporte a tu trabajo: ¿será más largo o más corto el trayecto? ¿Es el transporte público una opción? o ¿Deberás considerar la posibilidad de adquirir un vehículo? Si ya tienes un automóvil, ¿conducirás más lejos, aumentando los costos de combustible?

Incluso la geografía de tu hogar puede tener un efecto en tus resultados: es posible que necesites un seguro adicional contra inundaciones en ciertas áreas, por ejemplo. La compra de una vivienda es mucho más que capital, intereses, impuestos y seguros.

Un buen comienzo es considerar tu renta mensual actual o el pago de la hipoteca y decidir si puedes pagar esa cantidad o más cada mes y aún tener suficiente dinero para vivir cómodamente. Calculando tus ingresos y gastos mensuales conseguirás el mejor punto de partida para el tamaño de una hipoteca que debes considerar.

“Aunque querrás esforzarte por obtener la mejor casa posible por el dinero que tienes, calcular cuánto puedes gastar cada mes en la hipoteca te ayudará a encontrar un rango de precios a considerar”, dice Ethan Taub, director ejecutivo del servicio de préstamos en línea.

“Si es la primera vez que compras una casa, la cantidad de opciones puede ser abrumadora. Apégate a un presupuesto que puedas pagar y encontrar una casa en tu rango de precios será mucho más fácil ”, agrega Taub.

Paso 2: Obtén una copia de tu informe crediticio

¿Cómo esta tu puntaje crediticio? Obtén una copia reciente de tu informe crediticio (y el de tu cónyuge) para asegurarte de que sea preciso, esté actualizado y completo. Recuerda que los errores o el robo de identidad pueden surgir inesperadamente cuando obtienen tu informe crediticio. Y las buenas noticias: la Ley federal de informes crediticios justos requiere que cada una de las tres grandes agencias de informes crediticios te proporcione una copia gratuita de tu informe cada año aquí (12 meses desde la última vez que lo obtuviste de esa agencia).

Si encuentras algún error, la FTC proporciona instrucciones y plantillas sobre a quién contactar, cuándo y cómo abogar por ti mismo para eliminar los errores.

En pocas palabras: Tú quieres que tu puntaje crediticio sea lo más alto posible para solicitar una hipoteca. Si no es así, deberías considerar posponer el proceso de compra de una vivienda hasta que puedas tomar medidas para mejorarlo. Tu puntaje crediticio impacta directamente. En la tasa de interés de tu hipoteca, por lo que, en general, un puntaje crediticio más alto puede ahorrar miles de dólares en pagos de intereses durante la vigencia del préstamo. En general, el puntaje crediticio más bajo que te permitirá obtener la aprobación de una hipoteca convencional es 620, según FICO.

Paso 3: Calcula la cantidad de anticipo que necesitas

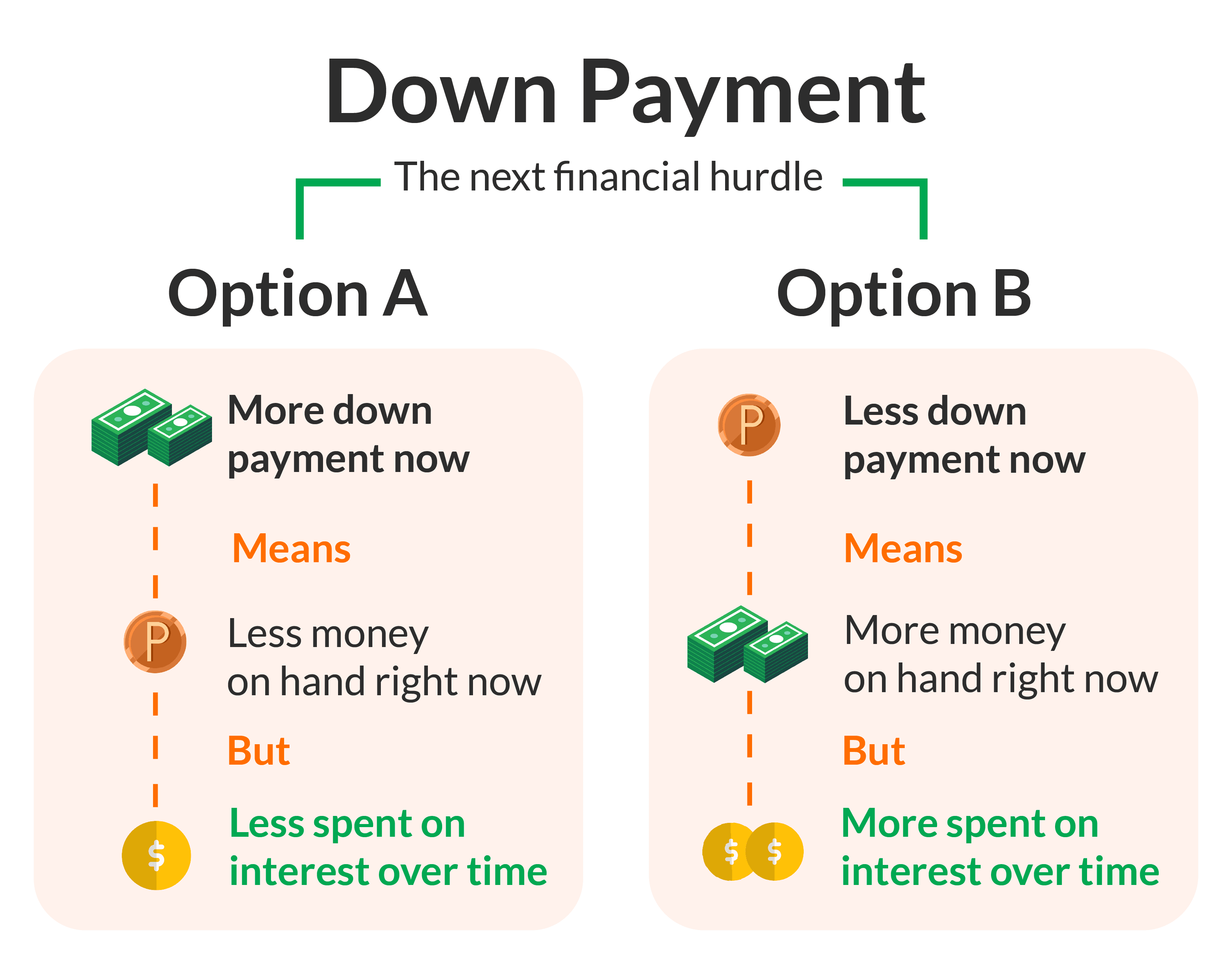

El próximo obstáculo financiero es tu pago inicial. Este es un porcentaje del costo de la casa que pagas por adelantado y puede variar desde un 3 por ciento hasta un 20 por ciento, informa el CFPB.

Un pago inicial más alto puede dejarte con menos efectivo disponible en ese momento, pero te ahorrará miles en intereses a futuro. Recuerda que que un pago inicial mayor significa un préstamo más pequeño y el costo de interés resultante será menor.

De manera similar a mejorar tu crédito, vale la pena considerar esperar más para ahorrar y hacer un pago inicial mayor. Esto puede ser un factor determinante enorme en el proceso de compra de una vivienda y puede ayudarte a discernir si realmente es el momento adecuado para comprar.

Recuerda que puedes sentir como si te estuvieras perdiendo el trato del siglo, pero no permitas que tus emociones nublen tu juicio, especialmente en una compra tan gigantesca. Tú tienes el control y elige el momento ideal. No te sientas presionado a tomar una decisión financiera que no puedas respaldar a largo plazo.

Consejos: Un pago inicial del 20 por ciento no sólo puede ahorrarte dinero en intereses, sino que eliminará tu necesidad de un seguro hipotecario privado (PMI) que la mayoría de los prestamistas requieren, lo que te ahorrará un costo mensual adicional. En Texas, por ejemplo, el PMI podría costar entre el 0.5 por ciento y casi el 6 por ciento del monto del préstamo principal de su hipoteca, informa el Departamento de Seguros de Texas. Esto es durante la vigencia del préstamo, no necesariamente anualmente.

Paso 4: Investiga tus opciones hipotecarias

Para la mayoría de las personas, una hipoteca es el préstamo más grande que recibirán en sus vidas. Y debido a que el costo promedio de una casa en los Estados Unidos es de casi $325,000, según el Banco de la Reserva Federal de St. Louis, la mayoría de la gente necesita pedir dinero prestado para pagarla.

Una hipoteca es un tipo de préstamo que suele emitir un banco, una cooperativa de crédito o un prestamista en línea para comprar una propiedad. El prestatario reembolsa el préstamo, normalmente (pero no siempre) en cuotas mensuales. Por lo general, cada pago consta del principal (saldo pendiente del préstamo) y el interés (el precio que pagas al prestamista por pedir dinero prestado) de la hipoteca. Los préstamos hipotecarios suelen durar entre 15 y 30 años.

Decidir qué tipo de hipoteca es la adecuado para ti es el siguiente paso. Las hipotecas se pueden dividir en tres estructuras: tasa fija, tasa ajustable y sólo interés.

Las hipotecas a tipo fijo mantienen la misma tasa de interés durante el plazo del préstamo, lo que significa que los pagos mensuales son siempre los mismos. Esta estructura hipotecaria funciona bien para aquellos que compran en un entorno de tasas de interés relativamente bajas y que planean quedarse en su casa durante mucho tiempo. Aunque una hipoteca de tasa fija generalmente tiene una tasa de interés más alta que una de tasa ajustable, la ventaja es la previsibilidad: estas tasas no cambiarán para ti. La desventaja es que estás atrapado al mismo precio incluso si las tasas de interés bajan en el mercado.

Las Hipotecas de tasa ajustable (ARM) tienen un período inicial de tasa fija que generalmente tienen tasas de interés más bajas y, por lo tanto, pagos más bajos, pero no están exentos de inconvenientes. Después de este período inicial, la tasa de interés se restablece, se establece por un período de tiempo y luego se restablece nuevamente. Con un ARM 5/2, por ejemplo, la tasa de interés se establece para los primeros cinco años y luego se restablece cada dos años. Los pagos mensuales pueden aumentar o disminuir con el tiempo, pero hay un límite en cada aumento y un límite total, por lo que puedes planificar hasta cierto punto. Esta opción requiere precaución: debes asegurarte de que tu presupuesto pueda absorber aumentos futuros antes de sumergirte.

Las hipotecas de sólo interés permiten que el prestatario, por un período de tiempo, realice pagos mensuales de intereses únicamente, lo que significa que el capital de la propiedad no disminuye inicialmente. Por lo general, más bajo que los pagos de capital más intereses en este período, este tipo de hipoteca es atractivo para aquellos que desean pagos más bajos al principio. O aquellos que no anticipan quedarse en su propiedad por un largo período de tiempo, como inversionistas profesionales, propietarios u otros que buscan intercambiar el capital de la construcción por pagos más bajos en los primeros años de la hipoteca. Sin embargo, una vez que finalizas el período de sólo interés, los pagos suelen ser más altos que una hipoteca de tasa fija, por ejemplo, y acumulas menos capital en la vivienda, ya que sólo pagas los intereses, no el costo principal. Por lo general, esta estructura hipotecaria no es la mejor para el comprador de vivienda primerizo.

Hay una multitud de tipos de préstamos hipotecarios dentro de cada una de estas estructuras; para obtener un desglose de cada uno, así como los pros y los contras, consulta nuestra guía definitiva de hipotecas. Haz tu investigación con estas estructuras primarias en mente para descubrir qué es lo mejor para ti.

Paso 5: Obten la precalificación y la aprobación previa para tu hipoteca

Ahora que tienes una idea de lo que puedes pagar y del tipo de hipoteca que más te conviene, es hora de encontrar un prestamista y obtenerlo por escrito. Como posible comprador de vivienda, debes comparar varios prestamistas, ya que las tasas de interés y los costos de cierre varían de una institución a otra.

El paso 1 te guió a través del presupuesto de tu hipoteca. Lo siguiente que debes hacer es asegurarte de precalificar para el monto del pago de la hipoteca con el que te sientas cómodo y que puedas pagar. Aunque es un paso opcional y no es una garantía, la precalificación puede evitar que pierdas el tiempo buscando propiedades que no puedes pagar. Aunque con suerte, si hiciste un presupuesto correcto, esto no debería ser un problema para ti.

Este es un paso no vinculante entre tú y el prestamista, y se basa únicamente en la imagen que te da el prestamista de tu situación financiera; en esta etapa, los prestamistas no verifican tu información. La precalificación debe usarse sólo como una guía aproximada. Este paso se puede realizar por teléfono o en línea y, por lo general, no cuesta nada.

Una aprobación previa, aunque también es opcional, facilita las cosas a los agentes inmobiliarios y prestamistas. En este punto, el prestamista verifica tu historial crediticio, historial laboral, comprobante de ingresos y cualquier activo, a diferencia de lo que ocurre con una precalificación. Estarás preaprobado siempre que la propiedad cumpla con las calificaciones y los estándares establecidos por el prestamista y no haya cambios en tu situación.

Una vez que estés preaprobado, recibirás una carta condicional por ese monto hipotecario, que generalmente es válido por 30 a 60 días, según el CFPB. Esto aumenta la capacidad del agente de bienes raíces para negociar con el vendedor a tu nombre, si estás usando uno, ya que fortalece tu oferta al vendedor. Nuevamente, la aprobación previa no es una garantía, sólo una fuerte seguridad.

“Muchas veces, las compañías hipotecarias proporcionarán a los compradores montos hipotecarios precalificados que en realidad son más de lo que deberían pagar por una casa”, dice Jonathan Faccone, agente de bienes raíces y fundador de la compañía de bienes raíces Halo Homebuyers.

“Es prudente como comprador de vivienda primerizo comprender completamente tu panorama financiero general para que puedas determinar lo que puedes pagar de manera realista. Esto significa comprender tus gastos y luego agregar los que acompañan a la propiedad de la vivienda, como servicios públicos, recolección de basura, cable / Internet, mantenimiento y posibles reparaciones en el futuro cercano”, agrega Faccone.

No lo olvides la discriminación en los préstamos hipotecarios es ilegal. Si sientes que has estado expuesto a discriminación debido a tu raza, sexo, discapacidad, edad o religión, puedes presentar un informe ante la CFPB, el Departamento de Vivienda y Desarrollo Urbano de EE. UU. O la FTC. También puedes presentar quejas ante tu oficina del Fiscal General local, o la propia institución crediticia.

Paso 6: La búsqueda de vivienda

Ahora que has hecho tu tarea para determinar qué parte de una vivienda se ajusta a tu presupuesto, metas financieras a corto y largo plazo, y tu prestamista te ha dado el visto bueno provisional para la hipoteca, es hora de encontrar la vivienda ideal dentro de tu rango de precio (si aún no lo has hecho).

Entonces, ¿cómo encuentras esta casa perfecta? Si estás utilizando un agente de bienes raíces, especifica tu rango de precios y cualquier preferencia en términos de ubicación, escuelas cercanas, antigüedad del hogar o tasas de criminalidad. Un buen agente de bienes raíces puede ayudarte a reducir tus opciones e incluso mencionar factores que quizás no hayas considerado.

Ten en cuenta que los agentes inmobiliarios tienen diferentes niveles de experiencia y estilos. No te rindas si el primero que encuentras no es el adecuado. Como cliente, debes sentirte cómodo y seguro de que tu agente se preocupa por tus mejores intereses. Es por eso que ayuda obtener una referencia de una fuente confiable. Dicho esto, si no encuentras a alguien, hay muchos recursos en línea y bases de datos disponibles para ayudarte a ver lo que hay en el mercado y los rangos de precios típicos.

Curiosamente, el 93 por ciento de los posibles compradores de vivienda hacen la mayor parte de tus compras en línea, seguidos de cerca por un agente de bienes raíces (87 por ciento) y a través de jornadas de puertas abiertas (51 por ciento), según NAR.

Busca una ubicación deseada para casas con letreros de venta y comunícate con tu agente de bienes raíces o el agente que vende la casa para programar una visita. Camina por los vecindarios que estás considerando, habla con las personas que viven allí y pregúntales qué les gusta y qué no les gusta de su vecindario.

Es probable que veas muchas casas y puede ser difícil hacer un seguimiento, por lo que es una buena idea llevar un cuaderno donde puedas anotar los puntos destacados de cada propiedad.

“Siempre sugiero que se realicen recorridos por la noche, cuando sea posible, para que los clientes puedan sentir el hogar en diferentes momentos del día”, dice la agente de bienes raíces con sede en Los Ángeles, Jennifer Okhovat.

Consejos: Las jornadas de puertas abiertas a menudo tienen un volante que puedes llevar contigo para ayudarte a tomar notas. También puede ser útil preguntar si puedes tomar fotos mientras estás allí para realizar un seguimiento. Recuerda, es posible que alguien aún viva allí, así que evita hurgar en los cajones o armarios. Aunque una jornada de puertas abiertas es un evento informal, tú quieres que te tomen en serio, así que cuando hables con el agente de la lista, dirígete a él en consecuencia.

Además, presta atención al agente que realiza la jornada de puertas abiertas. Cuanto más comprometido esté el vendedor, es más probable que el compromiso continúe y te ayude a través del proceso de compra si sigues ese camino. Si ya estás trabajando con un agente, avísale al agente que te está mostrando para que no continúe solicitándote. Si aún no tienes un agente, esta también podría ser una gran oportunidad para encontrar uno. Vístete apropiadamente, espera tu turno para ver cada habitación si hay otras personas allí y no tengas miedo de hacer preguntas.

Aunque la propiedad se someterá a una inspección exhaustiva una vez que presentes una oferta, puede ser útil hacer una encuesta rápida a medida que la veas para guardar tiempo en el futuro. Busca cualquier daño obvio, el estado del piso y las paredes: ¿tendrás que reemplazarlo por completo o repintarlo o será suficiente un trabajo de limpieza? – tomando nota de todo lo que te gustaría que tu inspector examinara. Pregunta sobre la antigüedad de la electricidad y la plomería, ya que reemplazar partes de cualquiera de ellos inmediatamente después del cierre puede ser costoso.

Puedes presupuestar algunas reparaciones y mantenimiento a corto plazo, pero tener una idea realista de lo que debe hacerse te ayudará a tomar la decisión de compra.

También es una buena idea tener una lista de “cosas sin las que no puedo vivir” y “cosas que me gustaría tener” en tu posible hogar, para ayudarte a reducir tus opciones. Aunque no es imposible, es poco probable que una casa en el mercado marque todas las casillas, especialmente si deseas varios arbotantes y una fuente. Por lo tanto, lo más probable es que tengas que priorizar y ceder algo.

Si tienes una familia numerosa, es probable que varios dormitorios estén más arriba en tu lista de prioridades que un lavaplatos, un patio delantero o trasero, o una fuente. Estos pueden ser factores decisivos entre tus elecciones finales de vivienda una vez que se hayan satisfecho todos los elementos imprescindibles.

“Mira si la nueva casa cumple con lo que le puede faltar a tu residencia actual. ¿Puedes verte pasando las mañanas o las tardes en esta casa? ” Okhovat dice.

Además, si el esquema de color de una cocina o un baño no es de tu agrado, pregúntate si puedes vivir con eso. Estas habitaciones tienden a ser más caras de remodelar, y aunque tú piensas que estos factores “suaves” no te molestarán, es posible que lo hagan una vez que te mudes.

Consejos: Si vas a comprar un apartamento, “lee las notas de la reunión del edificio para ver qué problemas ha tenido anteriormente”, aconseja Justine Chan, una agente de bienes raíces con licencia con sede en Nueva York y fundadora del sitio de compra de viviendas para mujeres Live With Plum, éstas se pueden encontrar en el sitio web del edificio o poniéndose en contacto con el administrador de la propiedad. “Asegúrate de mirar el sótano: la limpieza puede darte una idea de lo bien administrado que está el edificio”.

Paso 7: Haz una oferta por la casa

Lo hiciste, ¡con arbotantes y todo! Después de hacer los cálculos y realizar una investigación, has encontrado la propiedad perfecta. Ahora es el momento de asegurarla.

Si estás utilizando un agente de bienes raíces, un buen profesional utilizará su experiencia, así como los datos de ventas y el conocimiento del mercado en el área, para ayudarte a presentar una oferta razonable al vendedor. Recuerda que estos agentes trabajan a comisión, y tú también debes hacer la debida diligencia para verificar lo que te dicen.

La oferta no siempre es un precio de venta y podría ser mayor o menor según la situación. El agente (o tu si eliges no utilizar uno) redactará una carta o se comunicará con el vendedor para hacer una oferta oficial sobre la propiedad. Esto también se puede hacer por teléfono o en línea, según el estado.

Esta es una oportunidad para incluir cualquier contingencia o negociación que desees realizar, por ejemplo, si las reparaciones superan una cierta cantidad en dólares después de la inspección, tienes derecho a recibir tu anticipo o una reducción en las tarifas de cierre asociadas. Las negociaciones se pueden realizar sobre casi cualquier cosa, pero normalmente incluyen:

- Fianza

- Inspecciones

- Reparaciones posteriores a la inspección

- Costos de cierre

El vendedor puede aceptar, ¡y luego has superado el primer obstáculo! También podrían rechazar o contrarrestar tu oferta, a lo que puedes contrarrestar de nuevo, y el ciclo continúa hasta que ambas partes estén de acuerdo o no. Ten en cuenta que alguien podría superar tu oferta en cualquier momento, especialmente si la propiedad se encuentra en un área popular a un buen precio, por lo que cerrar tu oferta con anticipación puede ayudarte a no perder. Dicho esto, es un equilibrio delicado. No te involucres en una guerra de ofertas por arrogancia: conoce tu precio de compra y apégate a él. Las guerras de ofertas pueden volverse rápidas y furiosas, y es fácil encontrarte aceptando algo por emoción que puede no ser lo mejor para tus intereses financieros.

Una vez que ambas partes están satisfechas, se puede redactar el contrato de la propiedad, normalmente un formulario con todas las contingencias y tarifas, especificando un tiempo para cerrar la propiedad, todo sujeto a la aprobación de la hipoteca. El contrato puede ser generado por el agente de bienes raíces, un corredor, un abogado o incluso el vendedor, dependiendo de su estado.

Las contingencias son condiciones en el acuerdo de compraventa que deben cumplirse para que el contrato o la compra puedan seguir adelante. Estas condiciones sirven para proteger al comprador durante el proceso de compra. Existen múltiples contingencias en las que puedes insistir, como una contingencia hipotecaria: también conocida como contingencia financiera. Esta condición dice que tu oferta sobre la propiedad está supeditada a obtener financiamiento dentro de un período de tiempo, generalmente de 30 a 60 días. Si no puedes asegurar el financiamiento, el comprador puede cancelar la venta e incluso recuperar el dinero en garantía.

También puedes incluir contingencias para la inspección de la vivienda, que te permitirá obtener un informe completo del estado de la propiedad; una contingencia de tasación, que te protege si el precio de venta de la vivienda excede el valor justo de mercado de la vivienda; y una contingencia de título, que te da la opción de cancelar la compra si hay problemas con el título de la propiedad.

Un paso final para hacer una oferta por una casa es pagar una garantía. Un depósito de garantía (EMD, por sus siglas en inglés) es una prueba monetaria de la seriedad que tienes sobre la compra de la propiedad.

Varía de un estado a otro, pero la fianza suele ser del 1 al 5 por ciento del monto de la hipoteca pagado por adelantado de buena fe. Este dinero luego se mantiene en custodia, un término legal que describe una cuenta financiera mantenida por un tercero confiable y neutral, en este caso en nombre del comprador y el vendedor. El dinero que aportas para la propiedad se mantiene en custodia hasta que se cierre el trato.

Este monto es negociable con el vendedor, así que no te lances de cabeza. Un agente inmobiliario de confianza puede ayudar, pero mantente atento. Aunque puede parecer una gran cantidad de dinero por adelantado, por ejemplo, un depósito de garantía del 5 por ciento en una propiedad de $400,000 es de $20,000, tendrás que hacer un pago inicial de la casa independientemente, y esta garantía es una excelente manera de obtener una ventaja en tu pago inicial.

Ten cuidado de eliminar cualquier contingencia en el contrato de propiedad. Si tú, como comprador, aceptas eliminar una contingencia hipotecaria y tu financiamiento no funciona, podrías perder tu EMD. En resumen, no elimines tu derecho a cancelar la compra de la propiedad hasta que estés completamente seguro de que puedes pagarla, obtengas el financiamiento requerido y cierres la propiedad.

Ten cuidado: A veces hay una cláusula de tiempo con respecto al EMD que requiere que cierres la venta de la propiedad dentro de un período determinado, o perderás tu depósito.

Entonces, ¿qué sucede si haces todo correctamente, pero no se acepta la oferta de tu casa? No te preocupes. Sí, puede doler y, a veces, frenar el proceso de compra de una vivienda, especialmente si ocurre más de una vez. Pero usa este revés como una oportunidad para analizar tu enfoque del proceso. ¿Necesitas ajustar tu rango de precios? ¿Estás dispuesto a participar en una guerra de ofertas en el futuro?

Concéntrate en mejorar tus finanzas personales. Reduce tus gastos mensuales si es posible, guardando así más y teniendo más dinero ahorrado para un pago inicial más alto. También usa este tiempo para fortalecer tu puntaje de crédito pagando tus deudas lo más rápido posible.

Paso 8: Obten una tasación

Cualquier prestamista requiere una tasación. Un tasador es un experto que da una estimación del valor real de la vivienda; el prestamista lo usa para asegurarse de que el valor de la propiedad sea exacto y no esté inflado, ya que necesita saber que el activo que asegura el préstamo tiene el valor que se supone tener, por lo tanto, protegiendo su interés en la propiedad.

Si una tasación es inferior a la cantidad que ofreciste, hay algunas cosas que puedes hacer.

- Renegociar el precio de compra con el vendedor.

- Aumentar tu pago inicial

- Negociar los costos de cierre con el vendedor.

- Disputar la tasación

- Cancelar la venta

El prestamista no pagará más que la tasación de la vivienda, y tú tampoco deberías hacerlo. Si el vendedor ignora la tasación y se niega a ceder en el precio, puede ser conveniente reducir tus pérdidas si no puedes negociar un acuerdo justo.

Si has firmado un contrato de venta, una vez que tengas la contingencia de cancelación mencionada anteriormente, conserva tu derecho a cancelar la venta en ese momento. Tu contrato de venta debe indicar qué sucede con tu EMD si no cumple con la venta. Si renunciaste a la contingencia de cancelación, por ejemplo, puedes perder tu EMD, así como todos los honorarios de la solicitud y del abogado.

Recuerda: dado que el EMD se mantiene en custodia, tú no dependes del vendedor para que te lo devuelva. Debes comunicarte con el titular del depósito en garantía (el banco, la cooperativa de crédito, el corredor o el abogado), quien debe devolvértelo por lo general dentro de los 20 días, aunque esto puede variar de un estado a otro, siempre que se encuentre dentro del período de contingencia para cancelar el rebaja.

Si crees que tu EMD no se está devolviendo a tiempo, el primer paso es escribirle al titular del depósito en garantía. Si hay una disputa con el vendedor, comunícate con él por escrito; si eso no resuelve el problema, la corte de reclamos menores puede usarse como último recurso. Es por eso que es importante cerciorarse de permanecer protegido con contingencias en el contrato. Las cosas pueden y toman giros inesperados todo el tiempo, y tú quieres asegurarte de que tu dinero ganado con tanto esfuerzo esté protegido.

Paso 9: Obten una inspección de la casa

Una inspección de la casa, también requerida por cualquier prestamista, es un examen físico de la propiedad para buscar daños a la casa. Esto puede variar desde pintura descascarada en la escalera hasta costosos problemas estructurales.

El inspector juega un papel fundamental en lo que probablemente sea la compra individual más cara que realices. Como tal, debes comenzar a investigar a los inspectores de viviendas desde el principio, tal vez obtener una referencia de un familiar o amigo. De lo contrario, prueba comunidades en línea como NextDoor o Yelp, o agencias de confianza como la Sociedad Estadounidense de Inspectores de Viviendas o la Asociación Internacional de Inspectores de Viviendas Certificados. Aunque es posible que tu agente de bienes raíces quiera recomendarte un inspector de viviendas, tú también debes hacer tu propia investigación.

Esta es, nuevamente, una oportunidad para negociar para que cualquier defecto importante se soreparar lucione antes de cerrar la venta, o negociar para deducir el costo de los defectos del precio de venta general. Tienes derecho a garantizar la equidad y la transparencia en todas las partes del proceso.

El costo de una inspección de la casa tiene un rango típico de $279 a $399, según Home Advisor, pero esto depende de su ubicación. La inspección de una casa en Connecticut tiene un promedio de $480, mientras que en Michigan solo cuesta $290.

Paso 10: Cierra el trato en tu hogar

A esta altura, habrás completado la solicitud de hipoteca, que incluye proporcionar al prestamista todos los detalles de tu vida financiera y firmar toda la documentación necesaria y de respaldo, como el pagaré que indica tu intención de pagar la hipoteca. Una vez aprobada, debes recibir una divulgación de cierre con todas las tarifas y condiciones de cierre establecidas, de tu prestamista hipotecario, al menos tres días antes del cierre.

En este punto, debes presentar el resto del pago inicial y cualquier otro costo de cierre, como el PMI si es necesario. También puede existir la oportunidad de pagar puntos de descuento para compensar el costo total de la hipoteca, por lo que un punto equivale al 1 por ciento del monto financiado a través de la hipoteca. Esto reducirá tu tasa de interés de por vida.

El día del cierre, normalmente te reunirás con el prestamista en persona para firmar los documentos de cierre, generalmente en las oficinas del titular del depósito en garantía. Aunque esto varía de un estado a otro, a menudo no se requiere que el vendedor esté allí, pero puede estarlo, junto con el titular del depósito en garantía, el abogado y el agente de bienes raíces, si corresponde.

Pagarás los costos restantes, generalmente en forma de cheque de caja. Si el vendedor está presente, firmarás los documentos que te transfieran la propiedad de tu hogar nuevo. Si no están presentes, habrán firmado estos documentos con antelación.

Esta es una oportunidad para revisar detenidamente los documentos que estás firmando. Si algo no coincide, no firmes hasta que todos estén en la misma página.

Nota: Si utilizas un prestamista en línea, puede haber una opción para cerrar en línea; sin embargo, esto a menudo no elimina la necesidad de una firma en persona. Cada estado tiene sus propias leyes en torno a esto. Actualmente, sólo 28 estados permiten una notarización en línea remota completa.

Para una mirada más profunda al proceso, consulta nuestra guía: Todo lo que necesitas saber sobre los costos de cierre de viviendas.

Consideraciones finales:

¡Felicidades, ahora eres propietario de una casa! Bueno, si seguiste todos los pasos anteriores exactamente, estás en camino.

Aunque puede parecer abrumador al principio, el proceso de comprar una casa no tiene por qué ser una prueba de meter la cabeza en la arena y esperar a que se acabe todo. Una vez que lo hayas pasado, casi dos tercios de los compradores de vivienda están “muy satisfechos” con el proceso general, según NAR.

A la mayoría de las personas les toma una cuestión de 10 semanas completar su búsqueda en una media de nueve hogares, informa el mismo estudio de NAR. Sí, eso significa que en poco más de dos meses, con la investigación y la preparación adecuadas, podrías convertirte en propietario de una vivienda. Toma el control del proceso y asegúrate de que tu crédito esté en forma, ahorra lo suficiente para el pago inicial y de modo realista calcula la cantidad exacta de vivienda que te resulte asequible.

¡Ahora ve a buscar tus llaves!