Ya sea que acabas de graduarte de la escuela secundaria, te hayas tomado un tiempo fuera de los estudios, estés regresando para obtener una maestría o un cambio de carrera, nunca es demasiado tarde (o demasiado temprano) para obtener la educación que deseas. Pero averiguar cómo pagar la universidad y navegar por el mundo del apoyo financiero universitario puede ser complicado. Hay infinidad de préstamos privados, préstamos federales y becas disponibles para subsidiar tu educación, y puede ser abrumador para un estudiante nuevo (o de reingreso) evaluar todas las opciones.

Como tal, hemos recopilado una gran cantidad de recursos para ayudar a los estudiantes de todas las edades y caminos a comprender y administrar sus deudas estudiantiles y pagar la universidad, todo sin dejar dinero sobre la mesa.

Aplicando a la universidad

¿Qué es la Common Application y cuándo debo completarla?

La Common Application permite a los estudiantes postularse a cualquiera de las instituciones de educación superior que participan en el programa (aproximadamente 872). Algunas escuelas pueden requerir que completen sus propios recursos de solicitud además de la aplicación común, que puede incluir exámenes de materias SAT o ensayos complementarios.

La aplicación en sí consta de varias páginas que deben completarse en línea. Los estudiantes primero seleccionan las universidades a las que les gustaría postularse, ingresan sus logros académicos, participaciones extracurriculares y cualquier premio que hayan recibido utilizando una plataforma en línea.

También se requiere que los estudiantes respondan uno de los siete temas de ensayo para demostrar a la (s) universidad (es) de su elección qué elementos de su carácter los convierten en un buen candidato para la escuela seleccionada.

La etapa final permite a los estudiantes enviar su perfil después de pagar la tarifa de solicitud respectiva de su escuela, que varía según la universidad pero promedia alrededor de $50, según una encuesta de US News. Los estudiantes que califican pueden solicitar una exención de tarifas a través de la Asociación Nacional para la Consejería de Admisión Universitaria con la ayuda del consejero universitario de su escuela secundaria. No hay tarifa por usar la Common Application.

Además de la solicitud en sí, a menudo se requiere que los estudiantes presenten documentos adicionales, como sus puntajes del SAT o ACT, transcripciones oficiales selladas, recomendaciones de los maestros y otra información relacionada con la escuela, para exponer mejor su caso de admisión.

¿Qué tipos de apoyo financiero están disponibles?

En general, hay cuatro tipos de apoyo financiero disponibles para los costos de la educación superior. Son:

- Becas

- Subvenciones

- Prestamos

- Estudio-trabajo

¿Qué son las becas?

Las becas son sumas particulares de dinero que se otorgan a los estudiantes en función de su situación específica, como la necesidad financiera, el mérito académico, la capacidad atlética o un talento único. No es necesario que se devuelva el dinero que recibes, aunque algunas becas pueden requerir que mantengas un cierto promedio de calificaciones o que permanezcas en un campo de estudio en particular para continuar recibiendo fondos.

Algunas becas son otorgadas por la propia universidad, mientras que otras provienen de organizaciones privadas. Además, hay una serie de becas privadas disponibles basadas en limitaciones demográficas específicas.

Estas incluyen premios para estudiantes de color, estudiantes de ciertas etnias (a menudo premios de organizaciones culturales), estudiantes LGBTQIA + y más. Consulta a tu consejero vocacional de la escuela secundaria para obtener más información.

¿Qué son las subvenciones?

Las subvenciones son fondos que se otorgan en función de las necesidades y, por lo general, no tienen que reembolsarse. Hay cuatro tipos de subvenciones federales para estudiantes.

Becas Federales Pell y Becas Federales Suplementarias para Oportunidades Educativas

- Las Becas Federales Pell y las Becas Federales Suplementarias para la Oportunidad Educativa son becas basadas en la necesidad que se otorgan a estudiantes de pregrado. Los Pell Grants premian hasta $6,195 para el año escolar de 2019-2020 (la cantidad cambia cada año) y las subvenciones suplementarias otorgan hasta $4,000 por año.

- Ambas subvenciones se otorgan sobre la base de la necesidad financiera de la institución educativa, determinada mediante el examen del costo de asistencia (COA por sus siglas) de la escuela junto con la contribución familiar estimada (o EFC, en inglés) del estudiante. No todas las escuelas otorgan becas complementarias para oportunidades educativas. Para calificar para cualquiera de estas, los estudiantes deben completar la Solicitud Gratuita de Ayuda Federal para Estudiantes (FAFSA por sus siglas en inglés).

- Si el EFC de un estudiante es menos de $5,577 para el año escolar 2019-2020, es elegible para una Beca Federal Pell.

- A menudo se requiere que los estudiantes mantengan un promedio mínimo de calificaciones designado por su escuela, y cualquier persona que se retire de su carrera debe devolver su beca.

Asistencia para la formación de maestros para becas universitarias y de educación superior

- Las Becas de Asistencia de Formación Docente para la Universidad y la Educación Superior (TEACH, por sus siglas en inglés) se otorgan a los estudiantes que tienen la intención de enseñar en una escuela primaria o secundaria que atiende a estudiantes de familias de bajos ingresos. El monto máximo otorgado es de $4,000 al año.

- Los estudiantes que reciben esta subvención también deben completar la FAFSA, estar inscritos en un programa elegible para subvenciones TEACH y mantener un GPA mínimo designado por la escuela. Si no se cumple el requisito de servicio, la subvención se convertirá en un préstamo y será necesario reembolsar el dinero.

Las subvenciones para el servicio de Iraq y Afganistán

- Las subvenciones para el servicio de Iraq y Afganistán se otorgan a estudiantes cuyos padres o tutores eran miembros de las Fuerzas Armadas y fallecieron como resultado de realizar el servicio militar en Irak o Afganistán después del 11 de septiembre de 2001. El monto máximo otorgado por esta subvención es igual a la Beca Pell, que actualmente es de hasta $6,195.

- Para calificar, un estudiante debe tener menos de 24 años o estar inscrito en la universidad al momento de la muerte del padre o tutor.

- Los ex miembros del servicio de EE. UU. pueden recibir un reembolso parcial o total de la matrícula a través del programa de la cinta amarilla, una parte de la Ley GI posterior al 9/11.

- Los ex miembros del servicio de EE. UU. también tienen derecho al monto total de las subvenciones federales Pell.

¿Qué son los empleos de estudio-trabajo?

El trabajo-estudio es un programa a través de tu escuela que te permite ganar dinero durante el año escolar al mismo tiempo que adquieres experiencia laboral. Esto es generalmente a través de trabajos de medio tiempo, que pueden ser dentro o fuera del campus.

Si recibes un premio trabajo-estudio, la cantidad de horas que trabajas en ese puesto no puede exceder el monto del premio por semestre. Como tal, tu empleador de trabajo-estudio limitará tu horario semanal en consecuencia (y de acuerdo con tu horario académico).

¿Qué son los préstamos para estudiantes?

Los préstamos consisten en dinero que se toma prestado del gobierno (préstamos federales para estudiantes) o de un prestamista privado. Se requiere que puedas devolver el dinero que pides prestado, además de los intereses que dicta el tipo de préstamo que solicites.

Los préstamos para estudiantes vienen en dos formas: los que ofrecen las instituciones financieras privadas (como los bancos) y los que ofrece el gobierno en forma de préstamos federales para estudiantes. Muchos estudiantes solicitan primero préstamos federales, ya que a menudo, pero no siempre, tienen tasas de interés más bajas, además de una serie de beneficios adicionales relacionados con el reembolso y la condonación.

¿Qué tipos de préstamos para estudiantes están disponibles?

Préstamos federales con subsidio directo

- Los préstamos federales con subsidio del Direct Loan Program son préstamos otorgados por el gobierno que están disponibles para estudiantes universitarios con necesidades financieras. Los intereses no se acumulan mientras estés inscrito en la escuela al menos medio tiempo, durante el período de gracia de seis meses después de que dejes la escuela y durante los períodos de aplazamiento.

- La tasa de interés actual para los préstamos con subsidio del Direct Loan Program es 4.53 por ciento.

Los Préstamos Federales Directos No Subsidiados

- Los Préstamos Federales Directos No Subsidiados están disponibles tanto para estudiantes de pregrado que no tienen una necesidad económica como para estudiantes de posgrado y profesionales. Sin embargo, los Préstamos del Direct Loan Program no subsidiados tomados en préstamo por estudiantes universitarios acumulan intereses a la misma tasa que los Préstamos del Direct Loan Program (4.53 por ciento); los Préstamos Directos No Subsidiados tomados en préstamo por estudiantes profesionales y graduados se acumulan a una tasa de interés anual actual del 6.08 por ciento.

- Los Préstamos del Direct Loan Program no subsidiados comienzan a acumular intereses después de haber sido aceptados y mientras asistes a la escuela. A pesar de acumular más intereses, los préstamos del Direct Loan Program no subsidiados te permiten pedir prestado en montos mayores que los préstamos subsidiados, lo que requiere menos pago por adelantado a tu escuela.

- Tu escuela determina cuánto puedes pedir prestado tanto en préstamos subsidiados como no subsidiados. (Recuerda: debes completar la FAFSA todos los años para demostrar tu necesidad financiera).

- La cantidad que un estudiante de pregrado puede pedir prestada en Préstamos Federales Directos varía por año, pero tiene un máximo de $31,000 para estudiantes dependientes y $57,000 para estudiantes independientes.

Los Préstamos Federales PLUS Directos

- Los Préstamos Federales PLUS Directos se emiten a los padres, estudiantes graduados y estudiantes profesionales de pregrado después de que se hayan otorgado préstamos subsidiados y no subsidiados.

- Están diseñados para pagar la matrícula que aún no está cubierta por becas o préstamos federales. Como tal, se pueden otorgar en una cantidad hasta el costo de asistencia de tu escuela menos cualquier otra ayuda financiera recibida.

- También tienen una mayor tasa de interés de 6.08 por ciento e inmediatamente empiezan a acumular intereses.

- Algunos veteranos, según su rama de las fuerzas armadas y la duración de su servicio, pueden solicitar un perdón de préstamos estudiantiles a través del Departamento de Defensa.

- Los préstamos estudiantiles federales y privados tienen una tasa de interés máxima de 6% durante el servicio militar activo para todos los miembros del servicio de EE. UU.

- Los préstamos privados tienen montos máximos y las tasas de interés las determina el emisor del préstamo y no el gobierno federal. En algunos casos, las tasas pueden ser más bajas que las del 4 por ciento del gobierno federal, pero en muchos casos, pueden superar al 10 por ciento.

Nota: Los préstamos federales Perkins no se incluyen en esta guía dado que el programa se cerró en 2017, aunque sus términos de pago se analizan más adelante en esta guía.

¿Cuánto puedo obtener en préstamos federales para estudiantes cada año?

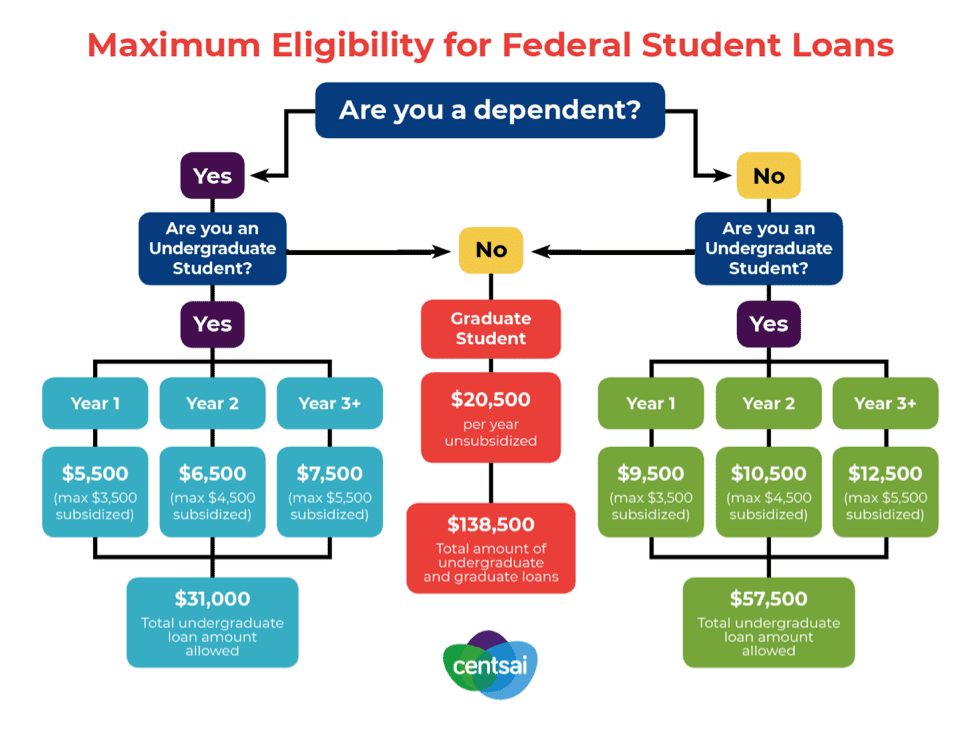

Una vez que hayas completado y enviado tu FAFSA, tu institución educativa determinará cuánto recibes en préstamos federales para estudiantes. Tu elegibilidad máxima para préstamos estudiantiles federales depende de tu año en la universidad y de los ingresos de tus padres o tutores (si figuras como dependiente en tu declaración de impuestos federales sobre la renta).

Para los estudiantes de primer año de pregrado clasificados como dependientes, la cantidad máxima que pueden sacar en préstamos directos es de $5,500. No más de $3,500 de esa cantidad pueden ser préstamos directos subsidiados.

Los estudiantes de segundo año califican para hasta $6,500 en préstamos directos, de los cuales no más de $4,500 pueden ser préstamos subsidiados. Los estudiantes de tercer año en adelante califican para hasta $7,500 en préstamos directos, de los cuales no más de $5,500 pueden ser subsidiados. Para los estudiantes universitarios dependientes, el límite total de préstamos directos es de $31,000, de los cuales no más de $23,000 pueden ser préstamos subsidiados.

Si la cantidad de préstamos federales otorgados por su institución educativa no es suficiente para cubrir el costo total de asistencia, sus padres pueden solicitar un Préstamo PLUS del Direct Loan Program para padres para cubrir el saldo restante que no cubre toda la ayuda financiera, siempre que tengan buen crédito.

Por ejemplo, si el COE de tu primer año es de $20,000 y recibes $6,500 en préstamos y $10,000 en becas, tus padres podrían solicitar un préstamo de hasta $3,500. Alternativamente, si no recibiste préstamos federales y $10,000 en becas, tus padres podrían solicitar un préstamo Direct PLUS de hasta $10,000; la cantidad máxima está determinada por la cantidad (o la cantidad) que recibe en préstamos otorgados. Por supuesto, la cantidad que tus padres pueden retirar en tu nombre depende de su crédito y de su capacidad para pagar el préstamo de manera oportuna.

Para los estudiantes de primer año de pregrado clasificados como independientes, la cantidad máxima de préstamos directos que pueden obtener es de $9,500, y no más de $3,500 de esa cantidad pueden ser préstamos directos subsidiados.

Los estudiantes de segundo año califican para hasta $10,500 en préstamos directos, de los cuales no más de $4,500 pueden ser préstamos subsidiados. Los estudiantes de tercer año en adelante califican para hasta $12,500 en préstamos directos, de los cuales no más de $5,500 pueden ser subsidiados.

Para los estudiantes universitarios independientes, el límite total de préstamos directos es de $57,500 por la duración de sus estudios, de los cuales no más de $23,000 pueden ser préstamos subsidiados. Si bien los estudiantes universitarios independientes no pueden solicitar ni recibir Préstamos PLUS del Direct Loan Program para padres, pueden solicitar préstamos privados para cubrir el saldo pendiente no cubierto por préstamos o becas federales.

“Descubrí que muchos estudiantes de pregrado obtienen préstamos privados para cubrir el costo de asistencia que no cubren los préstamos federales”, dice Jennifer N. Weil, abogada de derecho de préstamos estudiantiles y bancarrota del consumidor. “Otras opciones disponibles podrían incluir el uso de ahorros, pedir prestado a miembros de la familia, asistir a una institución de matrícula gratuita o de matrícula baja, o trabajar en la escuela”, agrega. Otras personas optan por asistir a un colegio comunitario primero para eliminar los prerrequisitos a un costo más bajo, luego postularse a la institución de cuatro años de su elección.

Los estudiantes graduados y profesionales pueden pedir prestado hasta $20,500 en préstamos directos por año, todos los cuales no están subsidiados. El límite total de préstamos directos para estudios de pregrado y posgrado o profesionales es de $138,500, de los cuales no más de $65,500 pueden ser préstamos subsidiados. Los estudiantes de posgrado y profesionales también pueden solicitar un Préstamo PLUS Directo para Graduado que, al igual que un Préstamo PLUS para Padres, puede cubrir el COA que aún no ha sido pagado por becas y préstamos estudiantiles federales.

Para minimizar el monto de la deuda por préstamos estudiantiles en que incurrirás, pide prestado sólo lo que necesitas para cubrir el costo de la matrícula, las tarifas y otros costos de asistencia.

¿Necesito tener un trabajo para obtener un préstamo estudiantil?

La mayoría de los préstamos federales para estudiantes no se basan en tus ingresos ni en tu puntaje crediticio. No es necesario que tengas un trabajo o antecedentes laborales para obtener un préstamo federal para estudiantes en tu propio nombre.

La única excepción son los Préstamos PLUS del Direct Loan Program. Estos son préstamos que obtienen los estudiantes de posgrado o títulos profesionales y los padres de estudiantes universitarios dependientes.

Uno de los requisitos de elegibilidad para un Préstamo PLUS del Direct Loan Program es tener un buen puntaje crediticio. Si tienes un mal crédito, aún puedes recibir un préstamo PLUS para graduados si obtienes un aval (alguien que acepta devolver el préstamo si tú no lo pagas). Puedes obtener asesoramiento de crédito PLUS si tienes un historial crediticio deficiente.

Dicho esto, esto no significa necesariamente que el prestatario deba tener un trabajo para calificar. Aunque, por supuesto, es más probable que pueda pagar sus facturas existentes a tiempo si tiene un trabajo.

¿Cómo y cuándo solicito préstamos federales para estudiantes?

Para solicitar préstamos federales para estudiantes, debes completar el formulario de Solicitud gratuita de ayuda federal para estudiantes (FAFSA).

No hay ningún cargo por completar una FAFSA, y no sólo se usa para solicitar préstamos federales para estudiantes, sino que también es utilizada por muchos estados y universidades para determinar su elegibilidad para ayuda estatal y escolar. Algunas compañías privadas de préstamos para estudiantes también pueden usar la información en su FAFSA como parte de su proceso de solicitud.

El formulario FAFSA está disponible todos los años el 1 de octubre y las fechas límite para la presentación varían según el programa. Para obtener ayuda federal para estudiantes, puedes solicitarla entre el 1 de octubre y el 30 de junio del año escolar; para el año 2019-2020, por ejemplo, puedes presentar tu solicitud entre el 1 de octubre de 2019 y el 30 de junio de 2020. Además, si te matriculas en la universidad el próximo año para el año escolar Otoño 2020-Primavera 2021, puedes presentar la solicitud lo antes posible al 1 de octubre de 2019.

Para ayuda estatal para estudiantes, puedes encontrar fechas límite relevantes en el sitio web de FAFSA. De manera similar, las fechas límite para la ayuda escolar se pueden determinar comunicándose con la oficina de ayuda financiera de la escuela o consultando el sitio web de la escuela.

Algunos otros programas también pueden requerir que presentes la FAFSA. La elegibilidad para la Beca Pell y varias becas privadas están determinadas sólo por su FAFSA. Tu FAFSA determinará la cantidad de ayuda financiera a la que tienes derecho según el costo de asistencia de tu institución y lo que se espera que contribuyan tú y tu familia.

¿Qué es la contribución familiar esperada?

Una vez que se llena el formulario, la FAFSA les da a tí y a tu universidad una estimación de cuánto dinero pueden pagar. Esto se llama Contribución Familiar Esperada (EFC).

El EFC calcula cuánto dinero puedes pagar de tu bolsillo para la universidad, y por eso es tan importante.

Por ejemplo, digamos que una familia de cuatro con un joven de 18 años y otro de 15 años tiene un ingreso bruto ajustado de $100,000, más $50,000 en ahorros en efectivo. El hijo de 18 años, que está solicitando ingreso a la universidad el próximo año, gana $5,000 por año y tiene $5,000 ahorrados. Con el FAFSA4caster, esta familia tendría una contribución familiar estimada de $27,000 para la cuenta de la universidad de ese hijo por año.

Probablemente estés pensando que es mucho dinero. Pero la FAFSA enviará este informe a cualquier universidad a la que solicite. Dado que la matrícula anual promedio en una escuela privada es de más de $40,000, hay una diferencia de $13,000 que los fondos federales, estatales o escolares intentarán compensar o superar.

Encontrando fondos

La FAFSA no solo brinda una imagen de la situación financiera de tu familia, sino que también muestra para qué dinero “gratis” y “prestado” puedes calificar. Algunos de los fondos disponibles incluyen subvenciones federales, becas universitarias específicas y el (temido, pero a menudo necesario) préstamo federal para estudiantes.

“Muchos padres piensan que ganan demasiado dinero para calificar para [la ayuda de] FAFSA, por lo que no la completan”, dice Mary Frank, oficial de ayuda financiera. “Todos los años tengo que decirles que no es cierto”.

“La FAFSA no es sólo para los más pobres. Es para familias de clase media y para quienes tienen ahorros ”, continúa Frank.

“Si bien es posible que no califiques para las subvenciones Pell o la ayuda basada en necesidades, es posible que te sorprenda lo que puedes recibir”.

¿Cuándo debo completar la FAFSA?

Antes de completar la FAFSA, debes cumplir con algunos requisitos. Primero, debes ser un ciudadano o residente legal de los Estados Unidos con un número de Seguro Social. Si eres hombre, deberás estar inscrito en el Servicio Selectivo. Por último, debes asistir actualmente a la escuela secundaria o haber completado la escuela secundaria o un programa de equivalencia de escuela secundaria GED.

La FAFSA está abierta desde el 01 de octubre hasta el 30 de junio para el próximo año escolar. Dicho esto, es importante verificar siempre dos y tres veces estos plazos, ya que están sujetos a cambios.

Frank también da este invaluable consejo: “Solicita pronto. El dinero para programas como trabajo-estudio [en los que un estudiante trabaja y gana dinero para la matrícula durante el año escolar y, a menudo, en el campus] se agota rápidamente. Cuanto antes presentes la solicitud, mayores serán tus posibilidades”.

Y no creas que dejarás de postularte después de tu primer año. Cualquier estudiante, incluidos aquellos en programas de posgrado o doctorado, que solicite ayuda financiera debe volver a solicitar cada año de inscripción.

Lo que necesitas saber antes de presentar tu solicitud

Ahora que sabes que debes completar la FAFSA, hay algunos elementos esenciales que debes conocer antes de comenzar.

Primero, y quizás lo más importante, deberás determinar si eres un estudiante independiente o dependiente. Este es uno de los errores más comunes que cometen los declarantes, especialmente para estudiantes no tradicionales.

La conclusión es que si eres menor de 24 años, con al menos un padre vivo (separado o no), no estás casado, trabajas para obtener tu título de licenciatura y actualmente no te encuentras en servicio activo (y no has servido previamente) en las fuerzas armadas, se te considera un estudiante dependiente.

Sin embargo, debido a que estas situaciones son complicadas y las regulaciones cambian anualmente, recomendamos hablar con un experto en ayuda financiera sobre tu situación particular o consultar la explicación de la FAFSA. Además, utiliza los recursos del sitio web de FAFSA, como tu hoja de trabajo, para tener una idea de qué preguntas tendrás que responder al completar la solicitud.

¿Cómo completo la FAFSA?

Una vez que hayas determinado si eres un estudiante independiente o dependiente, estarás listo para comenzar. Primero deberás solicitar una identificación de FSA (Ayuda Federal para Estudiantes). Los padres necesitarán una además del estudiante. No confundas los IDS, ya que eso retrasará tu solicitud.

Los solicitantes por primera vez pueden necesitar esperar hasta tres días para recibir su identificación por correo electrónico y de siete a diez días por correo.

Luego, irás al sitio de FAFSA y podrás completar tu solicitud. Comenzarás seleccionando para qué año (s) necesitarás ayuda, seguido de tus datos demográficos personales, las escuelas a las que estás postulando (hasta 10) y si eres un estudiante independiente o dependiente.

Finalmente, utilizarás los impuestos del año pasado para enviar la información financiera de los padres y del estudiante. Si tienes aversión al papeleo, puedes utilizar la Aplicación myStudentAid para iOS y Android para transferir de forma segura los datos fiscales federales a tu aplicación.

También puedes utilizar la herramienta de recuperación para obtener la información del año anterior, ahorrando tiempo y estrés.

El paso final es que todas las partes firmen y envíen la FAFSA. Aquí es donde la FSA ID vuelve a entrar en juego. Y recuerda que nunca, nunca, debes mezclar los FSA ID de padres y estudiantes. Si no deseas firmar electrónicamente, puedes imprimirlo y enviarlo por correo. (Y los padres de varios hijos, guarden esa FSA ID en un lugar seguro. Las volverán a usar para futuras solicitudes de FAFSA).

¿Dónde puedo encontrar ayuda?

Muchos colegios comunitarios y organizaciones sin fines de lucro ofrecen talleres o asistencia gratuitos sobre la FAFSA. En el colegio comunitario donde trabajo, cualquier miembro de la comunidad puede ingresar durante el horario laboral y recibir apoyo individual de un oficial de ayuda financiera. La mayoría de los preparadores de impuestos y el software de impuestos (como TurboTax) también te ayudarán a completar la FAFSA como parte de tus impuestos sobre la renta.

¿Qué pasa después?

Una vez que hayas enviado tu FAFSA, tu solicitud de ayuda financiera se envía a las universidades que has seleccionado, así como a las agencias federales y estatales. La oficina de ayuda económica de tu escuela determinará la mejor manera de ofrecerte (o no) ayuda económica.

En aproximadamente una a tres semanas, recibirás un Informe de Ayuda Estudiantil, que es un resumen de tu información. Asegúrate de repasar cada línea, ya que querrás detectar y corregir cualquier error.

Las escuelas donde solicitaste (y en las que seas admitido) presentarán un paquete de ayuda financiera o una carta de concesión. Esto incluye una combinación de ayuda para la que calificaste para usar la FAFSA, así como becas por mérito y necesidades específicas de la escuela.

¿Cuál es el costo de asistencia y por qué es importante?

El costo de asistencia de una escuela (COA) es el costo promedio para asistir durante un solo año a tiempo completo. El costo de asistencia incluye matrícula y cuotas, libros y suministros, alojamiento y comida, transporte y gastos personales.

El costo de asistencia es fundamental para decidir tu elección de escuela. La universidad restará tu contribución familiar esperada del costo de asistencia para determinar tu necesidad de ayuda financiera. Cuanto más alto sea el COA, más ayuda potencialmente puedes obtener para ayudar a pagar la universidad.

El costo de asistencia lo establece la escuela y refleja el costo promedio, no necesariamente su costo. Por ejemplo, tus costos de viaje pueden ser más bajos que lo que se refleja en el COA si vas en bicicleta a clase o tomas el transporte público. Los costos de tus alimentos pueden ser más bajos o más altos según tus opciones de comidas universitarias.

Cada escuela está obligada por ley federal a publicar su COA, y desde el 01 de julio de 2011, el Departamento de Educación debe publicar esa información.

Puedes encontrar el COA de cada escuela en la tarjeta de puntuación universitaria del Departamento de Educación de EE.UU.. El COA de la escuela que deseas, en el contexto de tu EFC, te dirá cuánto tendrás que ganar en becas o solicitar préstamos para estudiantes para poder asistir a la escuela.

¿Debería aceptar préstamos federales o privados?

El tipo de préstamo que tomes estará determinado en gran medida por el COE de tu institución educativa, la cantidad de ayuda basada en la necesidad que recibas de la oficina de ayuda financiera de tu universidad (que incluye subvenciones y préstamos) y la cantidad que recibas por necesidad y por las becas de mérito.

Además, puedes esperar recibir un monto de préstamo en relación con los ingresos de tu familia. Cuanto menor sea tu EFC, mayor será la cantidad de préstamos federales subsidiados, no subsidiados y subvenciones que puedes esperar (y viceversa).

Al considerar si aceptar una concesión de préstamo federal o un préstamo privado, debes contemplar varios factores. Por ejemplo, los préstamos federales para estudiantes tienden a tener tasas de interés más bajas que sus homólogos privados, pero tienen límites en cuanto a la cantidad que puedes pedir prestada.

Además, los préstamos federales para estudiantes ofrecen beneficios como subsidios de interés, la capacidad de diferir o posponer el pago, la condonación de préstamos, múltiples opciones de planes de pago basados en los ingresos, tasas de interés fijas y la capacidad de deducir de tus impuestos el interés pagado por tu préstamo estudiantil.

Por el contrario, los préstamos privados están más disponibles y es posible que no requieran que el estudiante demuestre necesidad financiera, pero regularmente tienen tasas de interés mucho más altas, lo que puede dificultar su reembolso.

Los beneficiarios de préstamos federales también pueden solicitar un reembolso impulsado por los ingresos – lo que significa que pagarás en función de tu capacidad – para reducir tu monto de reembolso mensual y solicitar la condonación del préstamo, aunque ninguno está garantizado y lo segundo es difícil.

Además, puedes calificar para el programa de perdón de préstamos de servicio público si trabajas para el gobierno (federal, estatal o local), una organización sin fines de lucro 501 (c) (3) u otra organización de servicio público, y has realizado 10 años de pagos calificados para tu deuda de préstamos estudiantiles.

Lee tu contrato de préstamo a detalle y considera todos los factores, incluidas las tasas de interés y cómo podría ser tu cronograma de pago antes de firmar.

Estudiantes actualmente en la universidad

Si tu beca se rescinde o no se cumple, es posible que debas buscar otras formas de pagar el semestre. Busca otras becas para reemplazar los fondos perdidos o investiga si un préstamo estudiantil privado es tu mejor opción.

Tu última opción sería retirarte de la escuela durante el semestre, pero ten en cuenta las fechas límite de tu escuela para retirarte sin penalización; después de cierto punto, generalmente después de un mes de clases, estás obligado a pagar la matrícula de un semestre independientemente de tu estatus. Además, es posible que sólo tengas derecho a un reembolso parcial de la matrícula si te retiras dos o tres semanas después de haber iniciado tu clase.

Si tienes que retirarte debido a circunstancias financieras atenuantes, es posible que puedas apelar tu caso y recibir un reembolso completo; Tendrás que discutir los detalles de tu situación con la oficina del tesorero o registrador de tu universidad.

Si has recibido una subvención federal, también estarás obligado a devolver ese dinero.

¿Cómo me aseguro de no quedarme sin dinero?

Tu paquete de ayuda financiera está diseñado para cubrir el costo total de asistencia durante el año escolar. Más allá de los costos fijos de matrícula y tarifas, tú eres responsable de presupuestar en consecuencia.

Es una buena idea realizar un seguimiento de tus gastos mensuales regulares para cosas como la vivienda y servicios públicos, y luego asignar los fondos restantes mensualmente.

Mira tus deudas adicionales, gastos recurrentes y no esenciales, y ve si hay una manera de reducirlos o eliminarlos. Si te encuentras en una situación financiera difícil, la asesoría crediticia, la liquidación de deudas y (en casos extremos) declararte en bancarrota pueden ayudarte a deshacerte de tus otras deudas, liberando dinero para pagar tus préstamos estudiantiles.

Asegúrate de hablar con un profesional para aclarar si estas opciones de alivio de la deuda son adecuadas para ti. Todas tienen varios pros y contras, y la bancarrota en particular puede afectar negativamente tu crédito durante los próximos 7 a 10 años. Esto a su vez puede obligar a los prestamistas a cobrarte una tasa de interés más alta en tus préstamos estudiantiles privados existentes, lo que hace que tu deuda sea aún mayor.

¿Debo comprar mis libros en la universidad?

No tienes que comprar tus libros en la librería de la universidad. Aunque es una forma conveniente de comprar libros de texto y suministros, hay otros recursos disponibles.

Amazon y otros minoristas en línea pueden ofrecer mejores ofertas, y debes estar atento a los descuentos y cupones para ahorrar aún más. Cuando compres en línea, asegúrate de visitar sitios como Rakuten (anteriormente Ebates), que te devuelven dinero en efectivo por compras realizadas en minoristas en línea seleccionados. Además, BigWords proporciona comparaciones de precios de libros usados.

Una excelente manera de ahorrar dinero en libros de texto es volver a vender los que compraste el semestre pasado. Amazon, Chegg, Barnes & Noble, Bookbyte, CashXNUMXBooks y Alibris compran libros de texto usados. Si todo lo demás falla, busca un amigo que esté tomando la misma clase y ve si compartir un libro de texto funciona para los dos.

¿Puedo solicitar una beca mientras estoy en la escuela?

Hay muchas becas disponibles para los estudiantes universitarios actuales. Visita tu oficina de ayuda financiera para conocer los recursos disponibles para ti. Más allá de eso, existen numerosos motores de búsqueda en línea que pueden ayudarte a encontrar las becas adecuadas para ti. Entre los más completos se encuentran:

- CollegeBoard

- CollegeNet

- Fastweb

- Scholarships.com

- ScholarshipMonkey

¿Puedo obtener más préstamos para estudiantes si me quedo corto durante el semestre?

Si has presupuestado correctamente, no deberías quedarte corto de dinero durante el semestre. Sin embargo, si es así, considera hablar con un profesional de presupuestos o usar una aplicación de finanzas personales para ayudar a poner tus finanzas en orden para el próximo semestre.

Es posible que puedas solicitar más ayuda a mediados del semestre, pero hacerlo requiere un cambio en las circunstancias financieras de tu familia. Sin embargo, en ausencia de una revisión de circunstancias especiales por parte de tu escuela, no calificarás para recibir más ayuda financiera federal.

Los prestamistas privados, sin embargo, pueden estar dispuestos a darte más dinero durante el semestre.

Regresando a la escuela

¿Puedo obtener nuevos préstamos cuando vuelva a la escuela?

Siempre que no estés en mora con un préstamo federal para estudiantes existente y no hayas pedido prestado el monto máximo de por vida, puedes obtener nuevos préstamos federales cuando regreses a la escuela.

Los préstamos privados para estudiantes están sujetos a los estándares de suscripción de cada banco, por lo que tu capacidad para obtener un nuevo préstamo se basará en tus ingresos, puntaje crediticio y otros factores.

¿Necesito seguir pagando mis préstamos mientras estoy en la escuela?

Puedes solicitar un aplazamiento de tus préstamos estudiantiles federales cuando estés inscrito al menos medio tiempo en una universidad o escuela profesional, así como durante períodos de estudio en un programa aprobado de becas para graduados o en un programa aprobado de rehabilitación para discapacitados. También puedes solicitar el aplazamiento de tus préstamos federales durante los primeros seis meses después de dejar de asistir a la escuela medio tiempo.

No es necesario que realices pagos durante el período de aplazamiento. Además, el gobierno puede pagar los intereses de tu Préstamo Federal Perkins, Préstamo Subsidiado del Direct Loan Program y Préstamo Stafford Subsidiado Federal mientras tus préstamos están diferidos.

Los aplazamientos de préstamos privados para estudiantes son otorgados o rechazados por la institución crediticia individual. Es posible que se te conceda o no un aplazamiento, según las políticas del banco; consulta con tu proveedor de préstamos para saber si continuarás acumulando intereses y por cuánto tiempo.

¿Califico para préstamos federales adicionales si estoy atrasado con mis préstamos existentes?

Puedes calificar para nuevos préstamos federales para estudiantes si estás atrasado con tus préstamos existentes y no has recibido el monto máximo de préstamo de por vida.

Si estás en mora con tus préstamos estudiantiles, puedes considerar pedirle a la entidad administradora de tus préstamos una condonación para cubrir préstamos pasados y poner tu préstamo al día. También puedes considerar la posibilidad de inscribirte en un plan de pago determinado por los ingresos.

¿Un aplazamiento dentro de la escuela dañará mi elegibilidad para la condonación de préstamos estudiantiles federales?

Aplazar el pago de tu préstamo estudiantil no afectará tu elegibilidad para la condonación de préstamos estudiantiles; sin embargo, puede retrasar la rapidez con la que tus préstamos pueden ser perdonados.

“Aplazar los pagos después de terminar la escuela puede retrasar el tipo de condonación que podrías recibir después de completar un plan de pago dependiente de los ingresos”, dice Weil. “Esto se debe a que el tiempo que tu préstamo estudiantil pase en aplazamiento no cuenta para la cantidad de meses que tu préstamo debe estar en pago antes de que seas elegible para la condonación del préstamo”.

Dependiendo del plan de pago que elijas, tu préstamo será condonado en su totalidad en 20 o 25 años, pero requiere un pago constante durante todo el período para ser elegible para la condonación. Como tal, diferir el pago no te eximirá del perdón, pero te llevará a una fecha posterior. Cuanto más dinero puedas destinar al pago de tus préstamos estudiantiles, más rápido se pagarán y desaparecerán de tu vida. Si puedes pagar a un ritmo acelerado, esto se reflejará favorablemente en tu puntaje crediticio.

¿Debo pedir prestado de mis fondos de jubilación para mi educación?

Pedir prestado de tu jubilación para la educación es una cuestión difícil que requiere un análisis de tu situación financiera, qué tipo de cuenta de jubilación tienes, cuánto tiempo te queda antes de la jubilación y tu crecimiento anticipado de ingresos una vez que hayas completado tu educación.

Antes de tomar una decisión, considera que deberás reembolsar el préstamo de jubilación o puedes estar sujeto a severas multas e impuestos por retiro anticipado. Si no reembolsas el monto retirado, también perderás ingresos de jubilación adicionales, que pueden prolongar tus años en la fuerza laboral.

Si bien es posible que retirar dinero de tu jubilación no resulte en una multa del 10 por ciento por retiro anticipado, debes considerar el costo de que ese dinero se retire de tu cuenta de jubilación.

Por ejemplo, $ 20,000 en un plan 401 (k) con un rendimiento anual del 7 por ciento podrían generarle más de $ 150,000 en el transcurso de 30 años, una cantidad que niega de sus futuros ingresos posteriores a la jubilación al usarla para pagar su educación en el regalo. Es posible que se esté negando una inmensa riqueza futura como consecuencia de retirarse en el presente.

Finalmente, al renunciar a un préstamo estudiantil a favor de un préstamo del plan de jubilación, perderás los beneficios fiscales potenciales asociados con la deducibilidad de los intereses de los préstamos estudiantiles.

“Se puede deducir una cantidad limitada de intereses de préstamos estudiantiles que hayas pagado durante el año fiscal, siempre y cuando cumplas con los criterios para la deducción de la IRS”, Dice Weil.

“Después del final del año, debes recibir un formulario 1098-E de tu prestamista o administrador de préstamos, la Declaración de intereses de préstamos para estudiantes, que muestra la cantidad de intereses de préstamos para estudiantes que pagaste en el último año”, agrega Weil. “Utilizarías la cantidad que figura en ese formulario para ayudar a determinar la cantidad de deducción que obtendrás”.

Por lo tanto, si estás considerando usar tu cuenta de jubilación para pagar la escuela, considera hablar primero con un profesional financiero para ver si es la mejor decisión para ti y tu dinero.

Recién graduado

¿Cuándo debo comenzar a pagar mis préstamos estudiantiles?

Una vez que ya no estés inscrito al menos medio tiempo en un programa elegible, recibirás un periodo de gracia de seis meses en tus Préstamos con subsidio y sin subsidio del Direct Loan Program, durante los cuales no estás obligado a realizar pagos. No hay un segundo período de gracia: una vez que uses el período de gracia completo de seis meses, tendrás que comenzar a pagar tus préstamos estudiantiles federales inmediatamente. Puedes solicitar una indulgencia poniéndote en contacto con la entidad administradora de tus préstamos si necesitas más tiempo, pero es posible que no se conceda.

No existe un período de gracia para los Préstamos PLUS del Direct Loan Program; debes comenzar a pagar el día después de que se realice el desembolso final del préstamo. Sin embargo, si eres un prestatario PLUS de estudiante graduado o profesional, puedes aplazar el pago mientras estés inscrito a medio tiempo y durante seis meses adicionales después de que hayas bajado de la inscripción de medio tiempo.

Los préstamos privados para estudiantes pueden tener un período de gracia similar a los préstamos federales, pero no siempre. Consulta con tu prestamista y lee el pagaré cuidadosamente antes de firmar.

¿Cómo elijo un plan de pago de préstamos para estudiantes?

El Departamento de Educación te inscribirá automáticamente en un Plan de pago estándar de 10 años para tus préstamos federales para estudiantes, pero hay otros planes disponibles. Revisa el Estimador de reembolso del gobierno para ver cuánto pagarías en varios planes.

La opción predeterminada del plan de pago basado en ingresos de los servicios de préstamos es la Opción de pago según tus ingresos revisada (REPAYE). Este plan puede ser o no la mejor opción para tus circunstancias personales y financieras, así que consulta con un profesional de finanzas con conocimientos sobre las opciones de pago de préstamos para estudiantes para obtener asesoramiento.

¿Cuáles son las opciones de pago de los préstamos federales para estudiantes?

Hay siete opciones principales de pago para préstamos estudiantiles federales. Son:

Reembolso estándar

Pagos fijos hasta por 10 años (30 años para préstamos de consolidación).

Reembolso gradual

Los pagos son bajos al principio, pero aumentan cada dos años por un período total de pago de 10 años (30 años para préstamos de consolidación).

Reembolso extendido

Pagos fijos o graduales hasta por 25 años. Debes adeudar $30K o más en Préstamos del Direct Loan Program o Préstamos Federales para la Educación de la Familia (FFEL).

Reembolso contingente a los ingresos (ICR)

Los pagos se establecen en el 20 por ciento de tus ingresos discrecionales, o la cantidad que pagarías en un plan de pago con un pago fijo durante 12 años, calculado anualmente. (Los Préstamos del Direct Loan Program, así como los Préstamos Consolidados del Direct Loan Program y los Préstamos PLUS para Padres son elegibles bajo ICR. ICR también ofrece condonación de préstamos estudiantiles después de 25 años, sin embargo, ICR no ofrece un subsidio de intereses durante el período de reembolso).

Reembolso basado en ingresos (IBR) – Antiguo

Si tus primeros préstamos se emitieron antes del 1 de julio de 2014, los pagos se limitan al 15 por ciento de tus ingresos discrecionales. Los préstamos del Direct Loan Program y los préstamos FFEL son elegibles según el plan antiguo de IBR. Los préstamos PLUS para padres no son elegibles. Se requiere una dificultad financiera parcial, lo que significa que tu pago mensual bajo este plan debe ser menor de lo que sería si estuvieras inscrito en el plan de pago estándar de 10 años. La condonación del préstamo ocurre después de 25 años de reembolso. Durante los primeros tres años de inscripción en el plan, se renuncia a los intereses impagos de los préstamos subsidiados.

Reembolso basado en ingresos (IBR) – Nuevo

Si tus primeros préstamos se emitieron el 1 de julio de 2014 o después, tus pagos tienen un límite del 10 por ciento de tus ingresos discrecionales. Los préstamos del Direct Loan Program, excluidos los préstamos PLUS para padres, son elegibles. Al igual que el plan antiguo de IBR, se requiere una dificultad financiera parcial. La condonación del préstamo ocurre después de 20 años de reembolso. Durante los primeros tres años de inscripción, no se cobran los intereses impagos de los préstamos subsidiados.

Paga lo que ganes (PAYE)

Los pagos se establecen en el 10 por ciento de los ingresos discrecionales, calculados anualmente, durante un máximo de 20 años. Si no tenías saldo de préstamos federales para estudiantes el 1 de octubre de 2007 o antes, y se emitieron nuevos préstamos federales después del 1 de octubre de 2011, eres elegible para inscribirse en el PAYE. Los préstamos del Direct Loan Program, excluidos los préstamos PLUS para padres, son elegibles. Se requiere una dificultad financiera parcial y / o los primeros tres años de inscripción, se renuncia a los intereses impagos de los préstamos subsidiados.

Pago según tus ingresos revisado (REPAYE)

Los pagos se establecen en el 10 por ciento de los ingresos discrecionales, calculados anualmente, por un máximo de 20 años (25 años si pediste prestado $1 para estudios de posgrado). Los préstamos del Direct Loan Program, excluidos los préstamos PLUS para padres, son elegibles para REPAYE. Todos (el 100 por ciento) de los intereses no pagados se eximen de los préstamos subsidiados durante los primeros tres años de inscripción en el plan y el 50 por ciento de los intereses no pagados de todos los préstamos se exime durante la vigencia del préstamo.

No todas las opciones de pago están disponibles para todos los tipos de préstamos federales para estudiantes, así que consulta con un profesional y revisa los recursos del Departamento de Educación antes de tomar una decisión sobre qué opción de pago es mejor para tí.

Cómo administrar tus préstamos estudiantiles

¿Puedo consolidar mis préstamos federales?

Una vez que hayas terminado o hayas dejado tu institución postsecundaria, es posible que tengas la opción de solicitar un Préstamo federal directo de consolidación. Esto te permite consolidar todos tus diversos préstamos federales en dos: Directo Consolidado Subsidiado y Directo Consolidado No Subsidiado.

Un solo pago mensual vencerá cada mes por la totalidad de tu deuda.

Los prestatarios a menudo malinterpretan la consolidación de préstamos estudiantiles federales. Los prestatarios a menudo piensan que es necesario consolidar sus préstamos federales si quieren reducir la (s) tasa (s) de interés de sus préstamos, pero la consolidación de préstamos federales para estudiantes no logra este objetivo.

De hecho, cuando consolidas tus préstamos estudiantiles, la nueva tasa de interés de tus préstamos consolidados se convierte en una tasa combinada que luego aumenta en un .125 por ciento. Esta tasa de interés combinada elimina la opción de apuntar al pago de préstamos con las tasas de interés más altas. La consolidación de préstamos estudiantiles federales también reinicia el reloj de condonación de préstamos para la condonación de préstamos de servicio público (PSLF).

Si has realizado pagos calificados para el PSLF y luego consolidas tus préstamos, perderás crédito por cualquier pago del PSLF que hayas realizado. Cualquier interés pendiente devengado antes de la consolidación de tus préstamos se agregará al monto principal.

Al tratar de determinar si debes consolidar, se recomienda que consultes a un profesional financiero que tenga la experiencia para ayudarte a tomar las decisiones que mejor se adapten a tus necesidades personales y financieras.

Además, puedes utilizar la Calculadora de reembolso del Departamento de Educación para asegurarte de no terminar pagando más en el proceso de consolidación de préstamos.

¿Puedo eliminar un aval de mi préstamo?

Los préstamos federales para estudiantes no suelen tener co-firmantes. La única excepción es para algunos Préstamos PLUS del Direct Loan Program.

Para préstamos estudiantiles privados con co-firmantes, los requisitos varían de un prestamista a otro. Como regla general, los prestamistas privados requerirán que tengas un crédito excelente y un ingreso significativo antes de liberar un aval.

¿Qué sucede si no puedo pagar mis préstamos?

Si no puedes pagar la cantidad adeuda de un préstamo federal para estudiantes, considera inscribirte en uno de los planes de pago basados en los ingresos para reducir la cantidad de tu pago.

Inscribirte en un plan de pago basado en los ingresos puede ser una mejor opción que solicitar la indulgencia, debido a los subsidios de interés que ofrecen algunos planes de pago basados en los ingresos. Por ejemplo, si tienes un plan de pago estándar, considera un plan extendido, graduado o dependiente de los ingresos; Además, revisa si la consolidación de préstamos reducirá tus pagos de intereses mensuales mientras extienden la vida de tu préstamo.

Si no puedes pagar el monto mensual adeudado por alguno de estos planes, considera una tolerancia a corto plazo hasta que tu situación mejore. Solo ten en cuenta que los intereses seguirán acumulándose durante el período de indulgencia y que, al final del período, los intereses devengados se agregarán al saldo del principal.

Puedes calificar para la indulgencia de préstamos federales si el monto de tu préstamo mensual es un 20 por ciento mayor que tu ingreso neto bruto, estás pasando por dificultades económicas o debes pagar ciertos gastos médicos. También puedes exponer tu caso si crees que tu situación financiera específica amerita tolerancia.

Verifica los requerimientos para retrasar los pagos del préstamo enumeradas en el Sitio web del Departamento de Educación de EE.UU.. Si crees que calificas para la indulgencia de pago de préstamos, comunícate con tu proveedor de préstamos estudiantiles para solicitarla; tu administrador de préstamos te guiará a través de los pasos necesarios (y te proporcionará los formularios necesarios) para retrasar el pago.

Una de las particularidades de la indulgencia es la acumulación continua de intereses, que puedes optar por pagar mensualmente, o permitir que se acumulen y se agreguen a tu capital al final de tu período de indulgencia.

Al mismo tiempo, habla con un profesional de presupuestos para que te ayude a equilibrar tus ingresos y gastos para que puedas afrontar mejor los pagos de tu préstamo. Para préstamos estudiantiles privados, llama a tu prestamista para ver si hay alguna forma de reducir tus pagos.

También mira tus otras deudas y revisa si hay una manera de reducirlas o eliminarlas. La asesoría crediticia, la liquidación de deudas y la bancarrota pueden ayudar a deshacerte de tu deuda, liberando dinero para pagar préstamos estudiantiles con intereses más altos. Asegúrate de hablar con un profesional sobre si estas opciones de alivio de la deuda son adecuadas para ti.

Finalmente, no pierdas la esperanza. Si bien puede parecer imposible liquidar el monto total, los planes de préstamos estudiantiles federales como PAYE, REPAYE, reembolso basado en ingresos y reembolso contingente a los ingresos se perdonan por completo en 20 a 25 años. Si bien pensar en el futuro puede parecer inútil, si continúas haciendo todos los pagos que puedas de manera constante, el resto de tu saldo eventualmente será perdonado, y estarás libre de deudas para siempre.

Informes adicionales

Jay S. Fleischman y Frank Shields proporcionaron informes adicionales y comentarios de expertos para este artículo.

Jay S. Fleischman es un abogado de protección al consumidor que ayuda a las personas con problemas relacionados con los préstamos para estudiantes y otros problemas de deudas. Está autorizado para ejercer la abogacía en Nueva York y California, y asiste a prestatarios de préstamos estudiantiles federales en todo el país.

Frank Shields es el fundador y director de planificación financiera de Future Map Financial, una empresa de planificación financiera de pago que ofrece servicios de consultoría de pago de préstamos para estudiantes, planificación financiera integral y gestión de inversiones. Frank se especializa en ayudar a los prestatarios de préstamos para estudiantes a crear e implementar la estrategia óptima de pago de préstamos para estudiantes para sus circunstancias personales y financieras, que se encuentra en Houston y atiende a clientes a nivel local y en todo el país.

Recursos y directorio

- Solicitud Gratuita de Ayuda Federal para Estudiantes (FAFSA por sus siglas en inglés)

- Estimador familiar de ayuda federal (FAFSAXNUMXcaster)

- Common Application

- Hoja de trabajo de presupuesto universitario

Recursos de becas para estudiantes nuevos y continuos

- CollegeBoard

- CollegeNet

- FastWeb

- Becas

- ScholarshipMonkey